Báo cáo của ngân hàng HSBC nhấn mạnh vào ba điểm chính: Lạm phát đang chậm lại ở các nước ASEAN nên cắt giảm lãi suất sẽ sớm được đưa ra thảo luận nhưng vấn đề không chỉ xoay quanh lạm phát và tăng trưởng; chính sách tiền tệ có thể tách độc lập khỏi Fed tới đâu cũng quan trọng trong việc quyết định thời điểm cắt giảm lãi suất; sự tự do về chính sách tiền tệ đó ở mỗi nước ASEAN một khác; Indonesia có nhiều dư địa để cắt giảm lãi suất sớm; Philippines có ít dư địa nhất.

Theo nhận định của HSBC, khi lạm phát giảm dần, vấn đề giảm lãi suất chính sách sẽ sớm được các ngân hàng trung ương ASEAN đưa ra thảo luận. Tuy nhiên, mấu chốt của cuộc tranh luận chính là liệu các ngân hàng trung ương ASEAN có thể tiến hành giảm trước Cục Dự trữ Liên bang Mỹ (Fed).

Liệu mỗi ngân hàng trung ương có đủ tự do trong chính sách tiền tệ để đưa ra động thái khác với Fed với rủi ro rút vốn và biến động tiền tệ khi nhà đầu tư hướng đến lợi suất cao hơn và chỉ tập trung vào các điều kiện trong nước? Theo quan điểm của HSBC, câu chuyện tại mỗi nước sẽ khá khác nhau.

HSBC nhận thấy ngay cả các nước ASEAN có thâm hụt tài khoản vãng lai cũng có động thái khác nhau. Ví dụ, HSBC tin rằng Indonesia có thể cắt giảm lãi suất trước Fed vì lãi suất chính sách thực tế vốn đang cao hơn mức trước đại dịch trong khi tài khoản vãng lai của nước này đang ở vị thế thuận lợi hơn trước.

Tuy nhiên, Philippines lại không có mức độ tự do như vậy khi nói đến chính sách tiền tệ. Các điều kiện trong nước cần thêm thời gian để hạ nhiệt và ổn định, HSBC kỳ vọng ngân hàng trung ương Philippines sẽ chỉ cắt giảm lãi suất sau khi Fed có động thái giảm lãi suất.

Giữa các nền kinh tế có thặng dư tài khoản vãng lai cũng không giống nhau. Tài khoản vãng lai của Malaysia nhiều khả năng sẽ trở lại mức trước đại dịch, giúp nước này có thêm tự do trước Fed. Với lạm phát trong vòng kiểm soát, HSBC cho rằng Malaysia sẽ giữ nguyên các lãi suất.

Thặng dư của Thái Lan nhiều khả năng sẽ thu hẹp hơn trước, buộc ngân hàng trung ương nước này phải giữ các lãi suất cao hơn mức trước đại dịch. Ngược lại, Singapore có dư địa để đưa ra động thái khác với Fed nhưng HSBC cho rằng chính sách tiền tệ sẽ chỉ được nới lỏng khi lạm phát cơ bản hạ nhiệt.

Việt Nam là một trường hợp đặc biệt. Các vấn đề trong nước được đặt nặng hơn so với các vấn đề bên ngoài. Vì vậy, Việt Nam đã cắt giảm lãi suất trước các nước ASEAN khác, tương lai khả năng sẽ còn một đợt giảm nữa.

Tự do tiền tệ trước Fed sẽ ảnh hưởng đến thời điểm các ngân hàng trung ương ASEAN có thể cắt giảm lãi suất

Theo phân tích của HSBC, việc tự tách khỏi lộ trình của Fed quá sớm có thể dẫn đến tình trạng rút vốn ồ ạt và giảm tỷ giá đột ngột vì nhà đầu tư hướng đến lợi nhuận cao hơn. Đây là vấn đề cốt lõi cần cân nhắc đối với các nhà làm chính sách tiền tệ, có lẽ chỉ sau lạm phát và tăng trưởng. Một điểm cần lưu ý là nếu không có gì thay đổi, HSBC dự báo Fed sẽ bắt đầu cắt giảm lãi suất trong quý 2/2024.

Gần đây, HSBC đã chứng kiến ảnh hưởng nghiêm trọng khi một nước đưa ra động thái quá "lạc nhịp" với Fed. Từ tháng 6 tới tháng 11/2022, Fed đã không nương tay và triển khai liên tiếp bốn đợt tăng lãi suất 75 điểm cơ bản. Kết quả là một lượng lớn vốn đã chảy khỏi ASEAN. Các đồng nội tệ phải chịu áp lực.

Ngoài ra lại còn những biến động liên quan đến lạm phát do tỷ giá hối đoái và thậm chí là sự ổn định tài chính. Các ngân hàng trung ương ASEAN cần bám sát Fed và các đợt tăng lãi suất, mặc dù mức độ ở mỗi nước một khác nhưng thực tế là vậy.

Câu chuyện của cả năm ngoái chủ yếu xoay quanh vấn đề làm sao để theo kịp Fed. Tuy nhiên, đến nửa sau của năm 2023, tình hình lạm phát lại đảo chiều – chủ yếu nhờ áp lực giảm lạm phát do kinh tế Trung Quốc đại lục suy giảm gây ra.

Cắt giảm lãi suất giờ đang là vấn đề lớn tiếp theo cần quan tâm, vì vậy, để đánh giá sơ bộ được thời điểm diễn ra đợt cắt giảm, HSBC xem xét nền kinh tế nào có tự do chính sách tiền tệ nhất để có thể cắt giảm lãi suất sớm và tự tách mình độc lập khỏi Fed mà không xảy ra nguy cơ chảy vốn ồ ạt.

Lãi suất chính sách thực tế và Fed

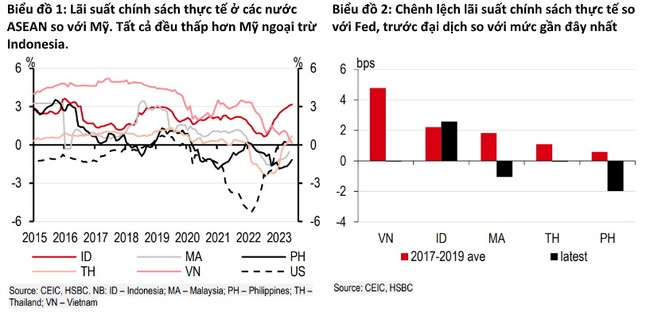

Dựa trên lãi suất chính sách thực tế, HSBC tin rằng Indonesia có nhiều dư địa nhất để cắt giảm lãi suất chính sách còn Việt Nam và Philippines thì ngược lại

Lãi suất chính sách thực tế - là lãi suất được điều chỉnh theo tỷ lệ lạm phát – đóng vai trò lớn quyết định dòng vốn sẽ đi về đâu. Lãi suất này giảm mỗi lần ngân hàng trung ương cắt giảm lãi suất chính sách hoặc nếu lạm phát tăng lên.

Vì vậy, nếu lãi suất chính sách thực tế của một thị trường bám quá sát với lãi suất chính sách thực tế của Fed (hoặc thậm chí thấp hơn), biên chính sách thực tế thu hẹp khiến dòng vốn chảy ra ngoài do nhà đầu tư tìm kiếm lợi nhuận cao hơn ở nơi khác.

Biểu đồ 1 cho thấy lãi suất chính sách thực tế qua thời gian ở các nước ASEAN so với Mỹ còn biểu đồ 2 minh họa chênh lệch lãi suất chính sách thực tế giữa các ngân hàng trung ương ASEAN và Fed. HSBC so sánh mức bình quân trước đại dịch và số liệu gần nhất.

|

Với biên độ giữa lãi suất chính sách thực tế của Ngân hàng trung ương Indonesia (Bank of Indonesia - BI) và lãi suất thực tế của Fed hiện tại rộng hơn mức trước đại dịch, BI có dư địa để cắt giảm lãi suất sớm hơn. Thực tế, HSBC kỳ vọng BI bắt đầu chu kỳ nới lỏng ngay khi cảm nhận được lãi suất của Fed đã tới đỉnh, bắt đầu bằng một đợt giảm lãi suất 25 điểm cơ bản trong Quý 4/2023. Ngược lại, các nền kinh tế ASEAN khác có lãi suất chính sách thực tế thấp hơn lãi suất của Fed. Điều đó khiến các nước này dễ bị chảy vốn khi ngân hàng trung ương bắt đầu cắt giảm lãi suất chính sách và tách khỏi lộ trình của Fed.

Nguy cơ chảy vốn và tài khoản vãng lai

Mức độ gián đoạn do chảy vốn nghiêm trọng tới đâu tùy thuộc vào mức độ độc lập của một nền kinh tế đối với vốn nước ngoài và khả năng giảm thiểu gián đoạn của ngân hàng trung ương.

Đầu tiên, cần xem xét phạm vi ảnh hưởng, một điều hiển nhiên là khi nói đến vốn nước ngoài, các nền kinh tế ASEAN phụ thuộc rất nhiều vào Mỹ. Tất cả các nước ASEAN ngoại trừ Singapore, có hơn một nửa đầu tư cổ phiếu và trái phiếu nước ngoài đến từ Mỹ. Tuy nhiên, tầm quan trọng của vốn nước ngoài đối với quy mô nền kinh tế cũng là vấn đề cần quan tâm.

Ở đây, có thể thấy tình trạng thâm hụt tài khoản vãng lai của Indonesia được kỳ vọng sẽ cải thiện đáng kể (nghĩa là không còn thâm hụt) so với mức trước đại dịch vì quốc gia này xuất khẩu thêm nhiều sản phẩm liên quan đến phương tiện chạy điện, đồng thời tận dụng giá than đá tăng – một loại khoáng sản Indonesia của yếu bán ra nước ngoài. Ngược lại, Philippines, vốn bị thâm hụt kép (cả ngân sách lẫn tài khoản vãng lai), nhiều khả năng sẽ chứng kiến tình trạng thâm hụt tài khoản vãng lai càng nặng hơn trong những năm tới.

Không chỉ vì lý do Philippines là một nền kinh tế dựa trên tiêu dùng mà còn bởi chính phủ nước này đang hướng tới một mục tiêu đầy tham vọng và thực sự cần thiết là chi tiêu trên 5% GDP cho cơ sở hạ tầng công cộng và vì thế sẽ đòi hỏi nhiều vật liệu từ nước ngoài như thép và công nghệ. Mặc dù vậy, khi so sánh hai nền kinh tế thâm hụt, Indonesia lại có vị thế tốt hơn Philippines để có thể tự tách mình khỏi Fed.

Vị thế tài khoản vãng lai của Singapore, Malaysia và Việt Nam sẽ mang lại một chút tự do về chính sách tiền tệ

Thế còn những nước có thặng dư tài khoản vãng lai như Singapore, Malaysia, Việt Nam và Thái Lan thì sao? Các quốc gia có thặng dư dồi dào có thể trụ vững trước các động thái của Fed vì họ không quá cần vốn nước ngoài – xuất khẩu của họ có thể đủ để chi trả cho nhu cầu nhập khẩu. Tính đến nay, Singapore có tài khoản vãng lai dồi dào nhất, tương đương với 15% GDP, giúp nước này ít bị ảnh hưởng bởi tình trạng chảy vốn.

HSBC kỳ vọng tài khoản vãng lai của Malaysia sẽ bình thường hóa trở lại mức trước đại dịch trong năm 2024 còn cán cân của Việt Nam được kỳ vọng sẽ cải thiện đáng kể nhưng nguyên nhân lại không phải tối ưu. Việt Nam đang phải đối mặt với tình trạng nhu cầu trong nước yếu đi và nhập khẩu giảm, dẫn tới vị thế tài khoản vãng lai thuận lợi hơn.

Mặt khác, Thái Lan ít khả năng đạt được mức thặng dư như trước đại dịch, khiến nước này kém trụ vững trước áp lực từ tình trạng chảy vốn. Chính phủ Thái Lan kỳ vọng tới năm 2025 du lịch mới phục hồi hoàn toàn, không chỉ vậy, chúng tôi cũng dự đoán thương mại của Thái Lan sẽ suy yếu đi.

Đây từng là quốc gia sản xuất ổ cứng (HDD - hard disk drive) lớn thứ nhì thế giới nhưng nhu cầu đối với mặt hàng này đã giảm đi nhiều vì người tiêu dùng chuyển sang dùng các công nghệ tân tiến hơn như lưu trữ đám mây và ổ đĩa bán dẫn (SDD - solid state drive), trong đó ổ đĩa bán dẫn được sản xuất ở Malaysia.

Mặc dù vậy, HSBC cho rằng mức "lãi suất trung lập" của Thái Lan có thể cao hơn mức khoảng 1,50% của trước đại dịch, khiến Ngân hàng Trung ương Thái Lan (Bank of Thailand – BoT) phải giữ lãi suất cao hơn mức trước đại dịch trong một thời gian dài.

Mặc dù vậy, tất cả ngân hàng trung ương ở ASEAN đều dư khả năng giảm thiểu tác động của tình trạng chảy vốn và xoa dịu những biến động tiền tệ. Tất cả ngân hàng trung ương ASEAN đều có mức dự trữ đủ để trang trải cho các khoản nợ ngắn hạn của từng nền kinh tế, trong đó, Philippines có vị thế tốt nhất.

Đọc nhiều

Tin mới hơn

Nâng cao hiệu suất thi đấu bằng dinh dưỡng thể thao

Thẻ OCB tối ưu mọi nhu cầu cho giới trẻ

VietinBank 9 tháng đầu năm 2025: Duy trì tăng trưởng vượt trội, kiểm soát tốt chất lượng tài sản

Tin tức khác

Ban Công đoàn Quốc phòng chi hơn 1,6 tỷ đồng hỗ trợ đoàn viên bị bão lũ

Mắm moi chua Vích Phương: Di sản ẩm thực được khẳng định bởi OCOP 3 sao

Xu hướng dòng tiền cuối năm: Tiết kiệm ngân hàng trở thành lựa chọn tối ưu

Xã rác - có phải lỗi chính tả không?

BIDV đồng hành triển khai chiến dịch “60 ngày cao điểm hỗ trợ hộ kinh doanh chuyển đổi sang ke khai thuế”